進(jìn)入三季度,原油需求端超預(yù)期的邊際利多或?qū)⒅鸩接邢蓿晾十a(chǎn)量釋放預(yù)期以及高油價(jià)下對(duì)OPEC+減產(chǎn)路徑可能形成的沖擊都將使供應(yīng)端邊際利空的風(fēng)險(xiǎn)有所加大,多頭資金愈發(fā)謹(jǐn)慎,趨勢(shì)行情或逐步轉(zhuǎn)為高位振蕩格局。本周OPEC+未達(dá)成實(shí)質(zhì)性協(xié)議,但油市資金博弈明顯加劇,除了借供應(yīng)端不確定性帶來的順勢(shì)拋售外,或也是油價(jià)高位及利多有限背景下波動(dòng)率提升的體現(xiàn)。

基本面去庫預(yù)期明確但已被反復(fù)交易

需求方面,近期終端油品需求及其前置指標(biāo)的高增速已被陸續(xù)證實(shí)。隨著歐美主要經(jīng)濟(jì)體疫情有效控制、印度疫情形勢(shì)轉(zhuǎn)向樂觀,6月全球出行強(qiáng)度共振加速回升,疊加進(jìn)入傳統(tǒng)駕駛旺季,預(yù)計(jì)汽油消費(fèi)量創(chuàng)疫情以來新高。航班方面的高頻數(shù)據(jù)跟蹤顯示,美國(guó)機(jī)場(chǎng)安檢人數(shù)上周維持疫情以來高位,恢復(fù)至2019年同期-25%水平,全球在飛商業(yè)航班數(shù)上周再創(chuàng)疫情以來新高,恢復(fù)至2019年同期-28%水平,隨著近期歐洲疫苗護(hù)照等跨境便利性措施施行,后期歐洲航班量將迎來明顯增長(zhǎng),歐美航煤近期主動(dòng)補(bǔ)庫跡象已有所體現(xiàn)。另外,近期終端需求持續(xù)走強(qiáng)并未對(duì)煉化利潤(rùn)形成支撐,全球主要地區(qū)裂解價(jià)差均運(yùn)行偏弱,關(guān)鍵在于煉廠開工率提升較快,一定程度也增加了后期煉廠端原油需求增長(zhǎng)持續(xù)性的隱憂。

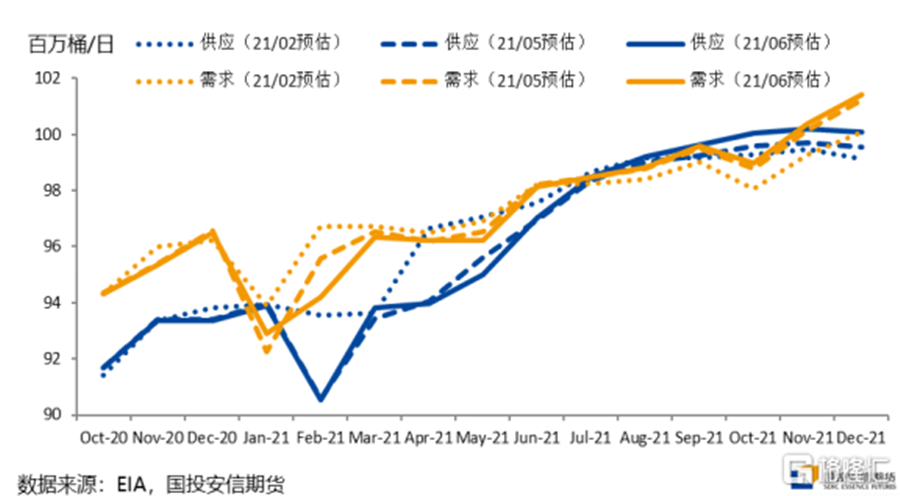

全球石油供需平衡預(yù)估

供應(yīng)方面,邊際量將主要取決于OPEC+組織的協(xié)議增產(chǎn)以及伊朗原油釋放節(jié)奏,短期市場(chǎng)關(guān)注點(diǎn)集中于近一周的OPEC+分歧。上周四晚間OPEC+聯(lián)合部長(zhǎng)級(jí)監(jiān)督委員會(huì)一度建議在8月至12月間每個(gè)月增產(chǎn)40萬桶/日并將減產(chǎn)協(xié)議的到期時(shí)間從2022年4月推遲到12月,從各方表態(tài)來看,各國(guó)對(duì)8—12月增產(chǎn)量并無分歧,但阿聯(lián)酋方面堅(jiān)持若減產(chǎn)協(xié)議推遲則需調(diào)整產(chǎn)量基準(zhǔn),為此OPEC+未達(dá)成一致意見并最終宣布取消此次部長(zhǎng)級(jí)會(huì)議。雖然OPEC公報(bào)中并未提及8月產(chǎn)量配額及減產(chǎn)方案,但因有OPEC代表表示8月減產(chǎn)量將延續(xù)7月水平,因此市場(chǎng)普遍解讀為8月不增產(chǎn),但在油價(jià)高位、閑置產(chǎn)能充裕且增產(chǎn)動(dòng)機(jī)顯現(xiàn)的背景下,OPEC+的分歧顯然提升了供應(yīng)無序釋放的隱憂。

雖本次OPEC+會(huì)議出現(xiàn)波瀾,但資金對(duì)OPEC+后期行為的預(yù)估明顯偏向謹(jǐn)慎。2017年開啟的新一輪OPEC+減產(chǎn)周期不斷證實(shí)該組織產(chǎn)量約束的紀(jì)律性及有效性,期間雖有分歧但最終的解決也都符合既定政策框架。目前進(jìn)行的OPEC+減產(chǎn)協(xié)議大框架達(dá)成于2020年4月,截至2021年7月其減產(chǎn)量已由最初基準(zhǔn)的23%下降至15%,根據(jù)OPEC 6月初發(fā)布的月報(bào)預(yù)估,市場(chǎng)對(duì)OPEC的原油需求量(Call on OPEC)三、四季度環(huán)比增量分別為157萬桶/日、73萬桶/日,從總量上看與8—12月200萬桶/日增量大體相當(dāng),目前的油價(jià)水平下OPEC+致力于緊盯需求進(jìn)行增產(chǎn),而不是形成缺口助力去庫的預(yù)期引導(dǎo)相對(duì)明確。雖然8月增產(chǎn)配額仍存不確定性,但目前分歧在于增產(chǎn)多少而不在于是否增產(chǎn),確定循序漸進(jìn)的增產(chǎn)配額量只是時(shí)間問題。基于靜態(tài)平衡表下半年去庫大幅放緩已是必然,而伊核協(xié)議帶來的伊朗產(chǎn)量釋放預(yù)期在加劇供應(yīng)壓力的同時(shí)可能繼續(xù)沖擊OPEC+成員國(guó)的份額之爭(zhēng)。

利好密集期已過,慣性看多需謹(jǐn)慎

對(duì)于交易節(jié)奏來說,目前或更需關(guān)注供需邊際量的變化。需求向好是明確的,但目前來看由于全球疫苗推進(jìn)順利,需求增量的節(jié)奏與市場(chǎng)年初時(shí)的預(yù)估較吻合。2020年11月開啟的強(qiáng)預(yù)期交易階段油價(jià)漲幅較大,今年5月進(jìn)入需求證實(shí)階段,價(jià)格雖維持強(qiáng)勢(shì)但漲幅有所放緩,而進(jìn)入需求證實(shí)的中后段后這一利多因素對(duì)價(jià)格能否持續(xù)支撐需要格外警惕。

OPEC+高執(zhí)行率減產(chǎn)情況下,強(qiáng)需求的證實(shí)以及美伊談判略顯艱難導(dǎo)致伊朗原油釋放預(yù)期不斷后移是供需面支撐二季度油價(jià)上行的主因。美伊談判近期有所擱置,伊朗不再延長(zhǎng)與國(guó)際原子能機(jī)構(gòu)臨時(shí)技術(shù)協(xié)議并提高濃縮鈾豐度,市場(chǎng)對(duì)協(xié)議達(dá)成的時(shí)間點(diǎn)缺乏相對(duì)一致的預(yù)期,當(dāng)前或已是三季度內(nèi)對(duì)協(xié)議達(dá)成相對(duì)較為悲觀的時(shí)點(diǎn),后期伊核談判消息面上大概率體現(xiàn)為邊際利空。而本周一晚間OPEC+取消會(huì)議,存在8月不增產(chǎn)的可能,從邊際量的角度看,無論OPEC+后期產(chǎn)量方案如何增產(chǎn)量都大概率將持平或高于這一預(yù)期,這也導(dǎo)致了油價(jià)在短暫推漲后盡顯疲態(tài)。

綜上,雖然我們?nèi)灶A(yù)期三季度的基本面數(shù)據(jù)將證實(shí)原油需求的邊際走高以及庫存的持續(xù)去化,但從歷史周期看,庫存拐點(diǎn)并不一定和價(jià)格拐點(diǎn)精確對(duì)應(yīng)。當(dāng)前油價(jià)已進(jìn)入頁巖油革命后的高位區(qū)間且OPEC+閑置產(chǎn)能充足,在需求端數(shù)據(jù)亮眼但無法超預(yù)期,供應(yīng)端潛在風(fēng)險(xiǎn)偏大的背景下,高位振蕩更可能是后期油價(jià)演繹的模式。本周的高波動(dòng)或已是對(duì)供應(yīng)風(fēng)險(xiǎn)的預(yù)演,對(duì)于恐高情緒顯現(xiàn)且超預(yù)期利好相對(duì)貧乏的市場(chǎng)環(huán)境,仍有回調(diào)想象空間,但需關(guān)注連續(xù)下跌后OPEC+成員國(guó)再度發(fā)聲挺價(jià)的負(fù)反饋效應(yīng)。

|